資産運用って何からはじめたら良いんだろう?

確定拠出年金(iDeCo)は2017年7月から、つみたてNISAは2018年3月から、運用を継続しています。(2021年11月投稿時点)

iDeCoは利益に税金がかかりませんが、60歳までは引き出せないので、老後の資産形成と働いている今の税金対策として、

つみたてNisaはいつでも引き出し可能、利益に税金がかからないので、余剰資金を利用した資産形成にオススメです。

mina

minaといっても、はじめの一歩を踏み出すのは勇気がいりますよね。

慎重派の私が資産運用をはじめた頃を振り返り、最初にどのようにして知識をつけたか、何から始めたのかを解説したいと思います。

解説はいいから、運用実績が知りたい!という方は、目次から最後に飛んでくださいね^^

それでは、よろしくお願いします!

確定拠出年金(iDeCo)編

1. iDeCoを知る

2017年2月の高校時代の友人との会話の中で、iDeCoの話が挙がりました。

当時の私はiDeCoの存在すら知らなかったのですが、友人が始める予定と言っていたので興味を持ち、調べてみることにしました。

2. 本と雑誌で知識をつける

門戸が拡がったばかりの制度のため、当時は今ほどネット上の情報も多くなく、慎重派の私は本を読んで知識をつけることにしました。参考にした本と雑誌は、

です。

書籍はどちらの本も分かりやすく実践的で、オススメです。

雑誌は、本ではアップデートされない情報を得るのに活用できます。(そのため、最新版を表示しました。)

ここで、「資産運用」というものを知りました。

イメージは、「お金は貯金して寝かせておくだけではなく、運用に回してお金にも働いてもらって増やそう」という考え方でしょうか。

資産運用未経験の私は、

「お金が減ってしまうリスクもあるのでは」という不安がやはりありましたが、

iDeCoであれば、確定申告で控除になるので、税金が減るというプラスαの利点があります。

下記の表は、所得別&年間掛金別にみた、節税効果(概算)を表しています。

| 課税所得 | 税率 | 年間掛金 | |||

| 所得税 | 住民税 | 14万4000円 の場合 | 27万6000円 の場合 | 81万6000円 の場合 | |

| 195万円以下 | 5% | 10% | 2万1600円 | 4万1400円 | 12万2400円 |

| 195万円超 330万円以下 | 10% | 10% | 2万8800円 | 5万5200円 | 16万3200円 |

| 330万円超 695万円以下 | 20% | 10% | 4万3200円 | 8万2800円 | 24万4800円 |

| 695万円超 900万円以下 | 23% | 10% | 4万7520円 | 9万1080円 | 26万9280円 |

| 900万円超 1800万円以下 | 33% | 10% | 6万1920円 | 11万8680円 | 35万880円 |

| 1800万円超 4000万円以下 | 40% | 10% | 7万2000円 | 13万8000円 | 40万8000円 |

| 4000万円超 | 45% | 10% | 7万9200円 | 15万1800円 | 44万8800円 |

こちらの表が一番印象に残り、私の背中を押してくれました。

当時は大学院生でしたので、第1号被保険者にあたります。つまり、年間掛金の上限は81万6000円です。課税所得は330万円~695万円でしたので、概算ではありますが、24万4800円の節税効果があることが分かります。

確定利益が24万円って、大きいですよね。

「多少マイナスになってしまっても、毎年の確定申告で税金が減ることを考えたら、トータルで大きな損にはならないだろう」

という考えに至り、iDeCoを始めることにしました。

3. インターネットで開設する証券会社(運用管理機関)について情報収集

本で基本的な知識を得た後は、実践あるのみ!

本は基本的な知識を得るのにとても役立ちますが、書かれてから出版されるまでに期間が必要なため、最新の情報が含まれない場合もあります。開設する証券会社については、インターネットの情報と照らし合わせながら吟味しました。

以下の点が証券会社選びのポイントであることが分かりました。

これらのポイントを満たすのは、基本的にネット証券会社であることが分かりました。

最終的に、楽天証券とSBI証券で迷い、当時の口座開設数No.1であったSBI証券で口座開設をすることにしました。

運用管理機関に楽天証券を選んでも、遜色ないと思います!

4. SBI証券でiDeCoの口座を開設

インターネットから申し込み、所定の手続きを踏んで口座開設ができました。

iDeCoは色々な機関がかかわるので、申し込んでから実際に拠出(お金を積み立てること)できるようになるまでに2~3か月かかりました。

はじめるかどうか迷っている方、口座を開設してからでも迷う時間は十分あります。笑

5. SBI証券で資産運用開始

SBI証券のiDeCoには、

セレクトプラン;2018年11月に導入した新しい運用プラン。信託報酬が低い投資信託を多くそろえているのも特徴

オリジナルプラン:iDeCoサービス提供開始時からご提供のプラン。コストや運用実績から選定した35商品をラインナップとして提供。

の2つのプランが存在します。

私は、2018年11月より前からiDeCoの運用をしているので、オリジナルプランで運用しています。

セレクトプランへの変更も検討しましたが、オリジナルプランの商品をいったん売却して、セレクトプランの商品を再度購入しなければなりません。

売買のタイミングを検討するのが難しく、あえてこのままのプランで運用を継続することにしました。

《2023年追記》

しかしその後、オリジナルプランから手数料の安いセレクトプランへ変更しました。

まずはiDeCoでお給料の一部を資産運用に回して積み立てることに慣れ、日々の値動きにも慣れていきました。

金額が大きくなるにつれて、値動きも大きくなってきましたが、「下がっても、30年もあればまた上がるだろう」と思える自分に気が付きました。

まずはiDeCoをはじめてみて、

・自分が一定金額を積み立てつづけることができるか

・日々の値動きがあっても精神的に許容できるか(これをリスク許容度といいます。)

を確認しましょう!

つみたてNISA編

1. 2018年1月からつみたてNISAの制度が開始

iDeCoをはじめてから半年後、つみたてNISAの制度が始まりました。

iDeCoで積み立てや日々の値動きに慣れ、資産も増減しながらも右肩上がりに増えていました。

当時は学費等もあり、月々の収支に余裕はありませんでしたが、過去の貯金が余剰資金としてあったので、つみたてNISAも活用することにしました。

2. 楽天証券でNISA口座を開設

iDecoの口座開設の際に迷った楽天証券。

証券口座の使い心地を比べてみたいという思いから、つみたてNISAは楽天証券で開設しました。

結果、楽天証券はホームページが見やすくて使い勝手も良く、オススメの証券口座です。

余談ですが、楽天証券で、楽天ポイントで500円分以上を使用して投資信託を購入すると、楽天市場でのお買い物で獲得できるポイントが+1倍になります!

楽天ユーザーの方は、毎月のつみたて時に、500円分は楽天ポイントから投資する設定を忘れないようにしましょう!

ほったらかしでポイントが貯まる仕組みづくりが大切です。

3. つみたてNISAの銘柄選び

資産運用についてはiDeCoについて勉強した際に情報収集済みでしたので、あとはつみたてNISAでつみたてるファンドをどうするかです。選定銘柄について本を読みました。

なんて分かりやすいタイトルでしょう。

最初は難しい銘柄選び。はじめの一歩、を踏み出すときにオススメです。

つみたての設定は後から変更可能ですし、iDeCoと違っていつでも売却もできます。まずははじめの一歩、はじめてみることが大切!

iDeCoとつみたてNISAの運用実績を公開!

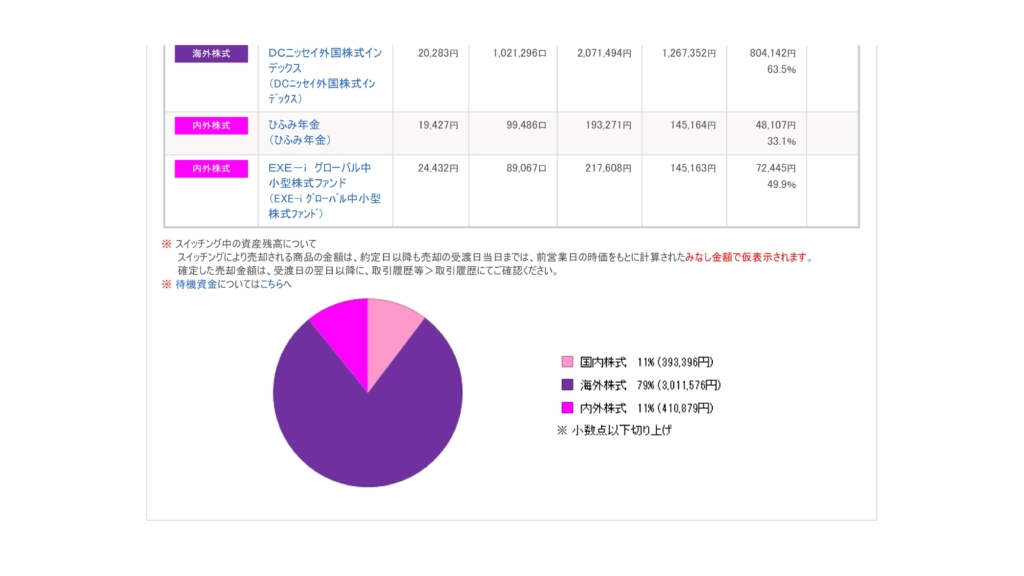

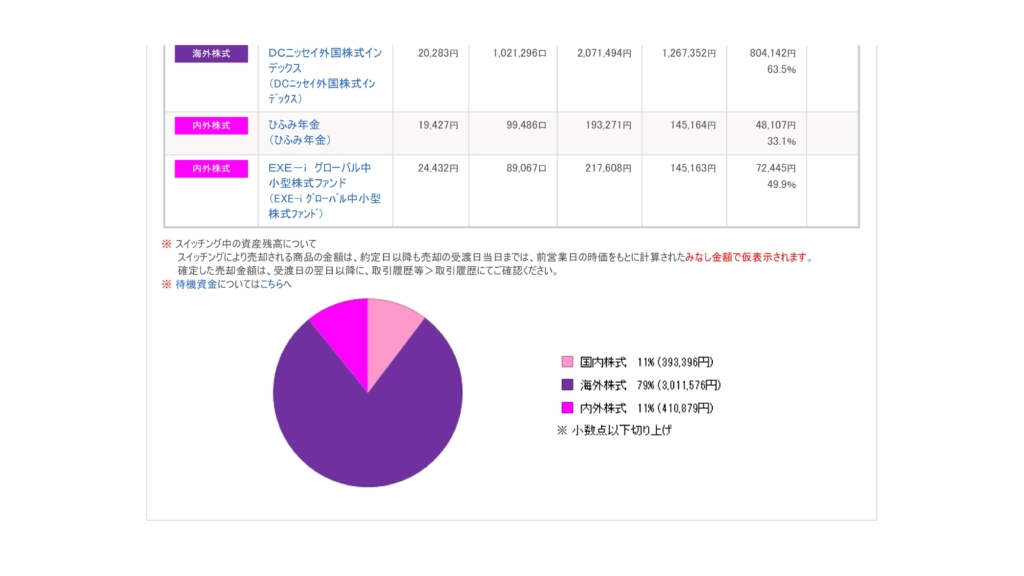

さいごに、2021年11月時点のiDeCoとつみたてNISAの運用実績を公開したいと思います!まずはiDeCoの口座から。

iDeCoについては、4年5ヶ月で約127万円のプラスになっています。年率で10%以上ですね!

2020年のコロナショック以降に大きく株価が上昇したのに乗れただけという部分もあるので、今後もこのペースで増えるとは思えませんが、ただ銀行に預けておくのと比べると、十分すぎるリターンがあります。

この運用益に加えて、節税効果もありますからね。

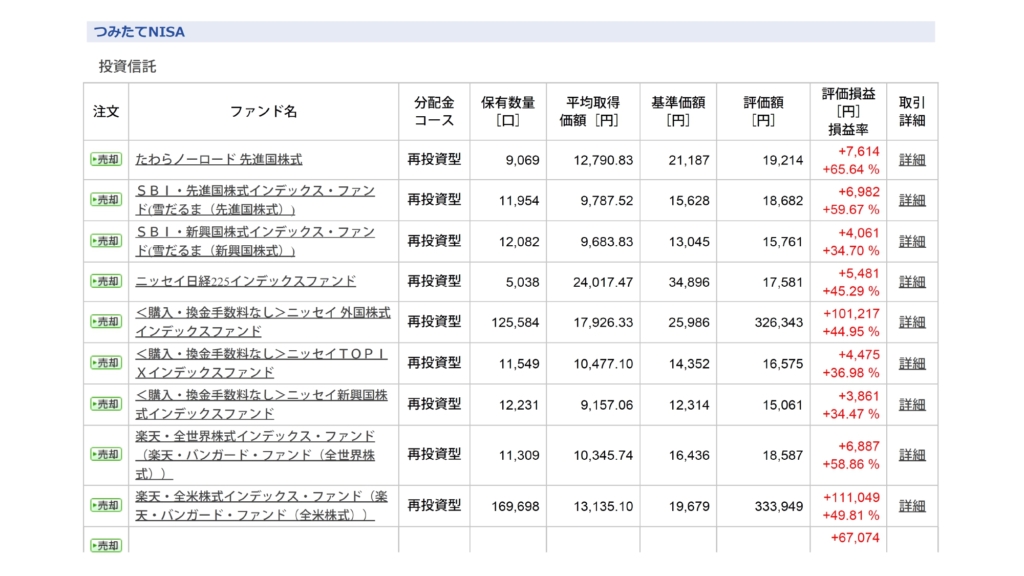

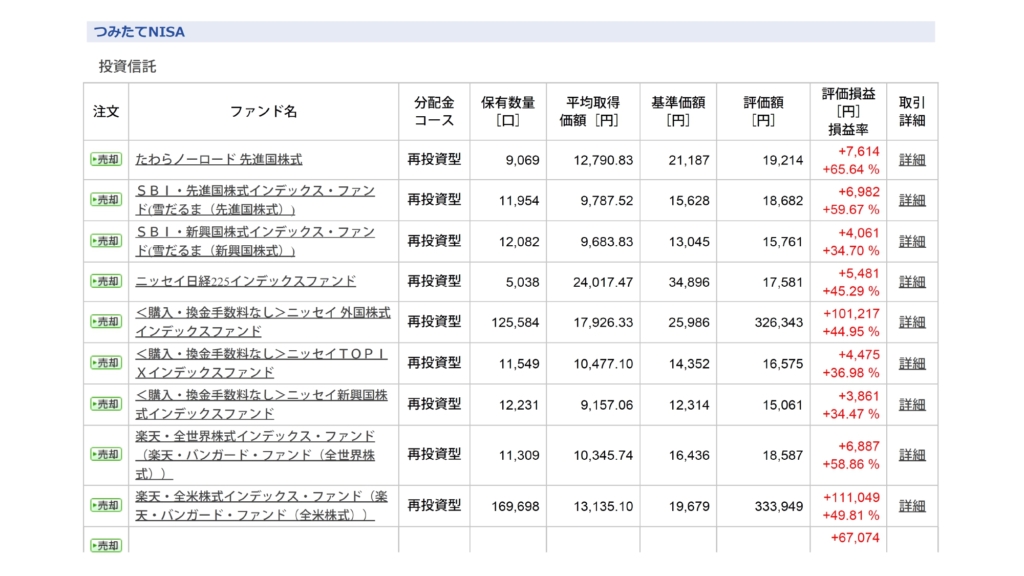

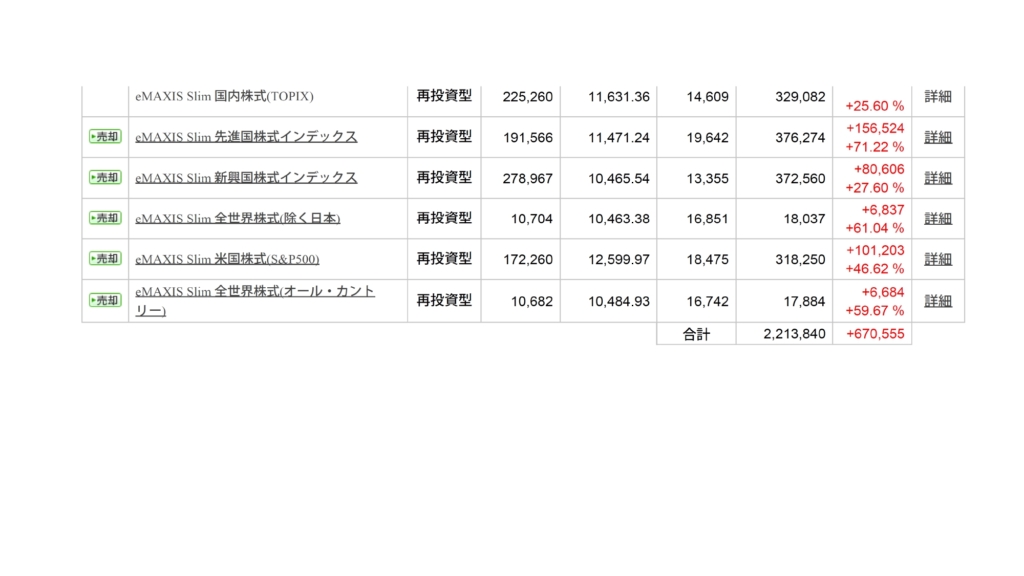

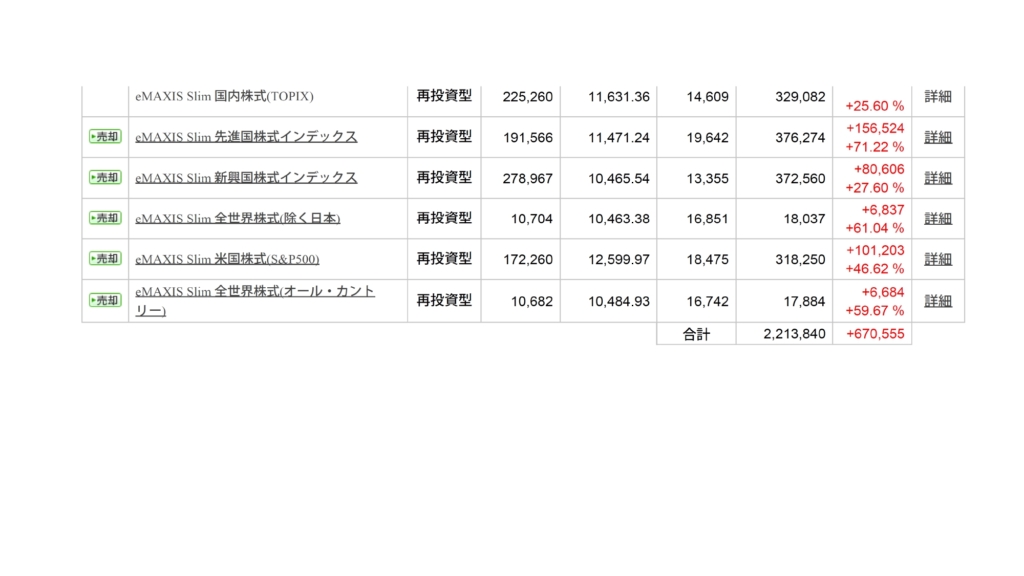

続いて、つみたてNISAの口座を見ていきましょう!

現在は3つの投資信託を積み立てているのですが、過去に楽天証券で、積み立てている投資信託の数(最大15個)に応じてポイントがもらえるお得な制度があったので、以前は15個の投資信託を積み立てていました。

その名残で、銘柄数が多くなっています。

こちらの口座も、3年9ヶ月でプラス67万円、年率で10%以上のプラスになっています。

まとめ

iDeCoとつみたてNISAを始めた流れと、運用実績を公開させていただきました。

資産運用をこれからはじめてみようと思っている方の参考になれば幸いです。

コメント